マレーシア消費者信用法(案)の導入と業界に与えるインパクト

マレーシア消費者信用法(案)の導入と業界に与えるインパクトについてニュースレターを発行いたしました。 PDF版は以下のリンクからご確認ください。

→マレーシア消費者信用法(案)の導入と業界に与えるインパクト

マレーシア消費者信用法(案)の導入と業界に与えるインパクト

2023年7月

One Asia Lawyers Group

弁護士(日本法) 橋本 有輝

弁護士(マレーシア法)Heng Zhen Hung

1. はじめに

2022年8月4日、そして2023年4月5日、Consumer Credit Oversight Board(消費者信用監督委員会、以下CCOB)の作業部会は、財務省、マレーシア中央銀行(BNM)及びマレーシア証券委員会(SC)の関与の元、相次いでパブリック・コンサルテーション・ペーパーを発表した。

この中で導入が提唱されているConsumer Credit Act(消費者信用法。以下、「CCA」)は、ノンバンクの消費者信用取引業者に対し、最低限の行動基準を実施し、監督と規制を強化することで、略奪的行為を抑制し、credit consumer(信用消費者)を保護することを目的とするものである。

CCAは、これまでライセンス制度の対象となってこなかった業種も含め、直接的な信用取引を行う業者にはライセンスを、信用消費者や信用取引業者に対するサービス提供者には登録を義務付けるという枠組みを予定している。また、この枠組みはCCOBが管轄し、CCOBはCCAの下で所轄官庁として機能することになっている。

2. タイムライン

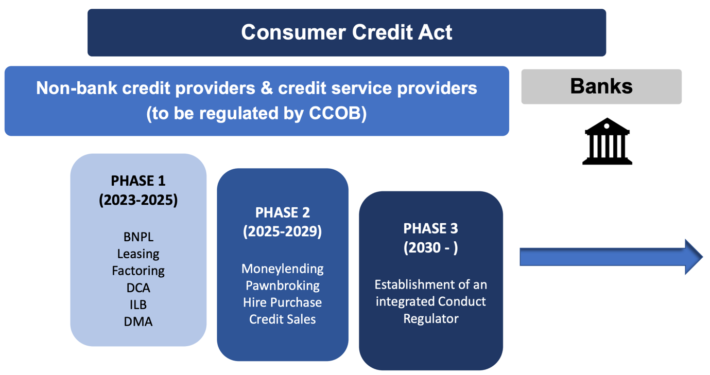

2023年4月5日に発表されたパブリック・コンサルテーション・ペーパーの第2弾によると、CCAは段階的に実施されることになっている。

(1)フェーズ1(2024年~2025年)

2024年から2025年にかけて予定されているフェーズ1では、現在直接規制の対象となっていないノンバンクの消費者信用取引業者や信用サービス業者(定義は下記3)に対し、認可を申請し、CCAの規制枠内に入ることが義務付けられる。ノンバンクのリース会社やファクタリング会社、「Buy Now Pay Later」(BNPL)スキームを提供する会社などがこの段階に含まれる。

特筆すべきは、現時点でRegulatory and Supervisory Authority(規制監督機関。以下RSA)によって規制されているノンバンクの信用取引業者は、このフェーズ1の段階ではCCAの監督を求める必要はないということである。RSAには、以下が含まれる。

(a) Consumer Credit Oversight Board (“CCOB”);

(b) Bank Negara Malaysia (“BNM”);

(c) Securities Commission Malaysia (“SC”);

(d) Ministry of Domestic Trade and Cost of Living (“KPDN”);

(e) Ministry of Local Government Development (“KPKT”); 及び

(f) Malaysia Co-operative Societies Commission (“SKM”).

(2)フェーズ2(2025年~)

2025年からのフェーズ2では、現在、Ministry of Local Government Development(地方政府開発省。以下、「KPKT」)とMinistry of Domestic Trade and Cost of Living(国内貿易・生活コスト省。以下、「KPDN」)の管轄下にあるクレジット業者やサービス業者の規制権限をCCOBが引き継ぐことになるので、Moneylenders Act 1951(貸金業法)に基づき認可された貸金業者やHire Purchase法に基づく事業を行う業者はCCOBの管轄下に置かれることになる。

*ILB=Impaired Loan Buyers

**DCA=債権回収会社

***DMA=債権管理会社

3. 主な概念

CCAにおいて重要な用語は以下のように定義されている。

「credit(与信行為)」とは、その形態や名称を問わず、以下のような取決め、契約、融資のことをいう。

(a) 相手方が負債を負ったり、金銭的債務を負ったりするもの、または

(b) 相手方に販売された商品またはサービスの代金を分割払いできるようにするもの。

「credit agreement(信用取引契約)」とは、credit providerと信用消費者の間で締結されるもので、与信が提供される契約をいう。

「credit consumer(信用消費者)」

(a)個人的または家族が使用する目的のために、全体的または主として与信を受けようとする個人;

(b) 小規模企業のうち、与信を得ようとする者であり、その与信額が300,000リンギットを超えない者;

(c) CCOB が指定するその他の人物、またはそのクラス、カテゴリーの者;

(d) CCAが適用される信用取引契約に関して、(a)、(b)または(c)に基づく信用消費者に対して、保証人として行動する個人(利益を得る目的の者を除く);

「credit business(信用取引ビジネス) 」

(a) 貸金業

(b) 質屋

(c) Hire Purchase

(d) 信用販売

(e) BNPLスキーム

(f) リース

(g) ファクタリング、およびシャリーアの原則に従って行われる事業を含む

「credit service business(信用サービスビジネス)」

(a) 焦げ付いたローンまたはファイナンスの取得活動

(b) 債権回収サービス

(c) 債務に関する相談および管理サービス

(d) オンライン・クラウドレンディング・サービス

(e) 担保物等の回収にかかる活動

「credit provider(信用取引業者)」とは、信用取引ビジネスを行う者を意味する。

「credit service provider(信用サービス業者」とは、信用サービスビジネスを行う者を意味する

「controller(支配者)」とは、認可を受けた信用取引業者または登録された信用サービス業者に関して、以下を行う者を意味する

(a) 認可を受けた信用取引業者の議決権付株式に付された議決権の33%以上を行使する、またはその行使を支配する権利を有する者

(b) 認可を受けた信用取引業者または登録された信用サービス業者の取締役の過半数を任命する、または任命させる権限を有する者、又は

(c) 認可を受けた信用取引業者または登録された信用サービス業者の業務または管理に関する決定を行いまたは行わせる権限を有し、またかかる決定を実施し、または実施させる権限を有する者。

4. ガバナンス体制

CCAは、信用取引業者の認可と信用サービス業者の登録を含む二重の認可形態の導入を企図するものである。認可手続きでは、主に事業者が専門的な行動基準を守り、その事業内容が消費者に悪影響を及ぼさないことを保証できるかどうかが評価される。CCOBは、申請者の組織構造、持ち株構成、資金力、主要人員の資格や能力などの要素を考慮することとされている。

ガバナンス体制要件は、組織的要件と取締役会の責任に区分されている。

組織的要件は、例えば定義された役割を備えた体制を持つこと、効果的なリスクマネジメントのフレームワークを実装すること、組織内外の不満を管理するシステムを構築すること等からなる。

取締役会の責任は、会社の戦略的方向性、コンプライアンス、リスク管理、倫理的行動を強調するものである。例えば、取締役会は、会計、法律、テクノロジーといった背景をもったメンバーから構成されうる。このように取締役会が高い専門的水準を維持し、消費者保護を確保することに重点が置かれている。

なお、このような枠組みは、マレーシア中央銀行(BNM)がその規制対象企業に課している現行の基準を反映したものである。

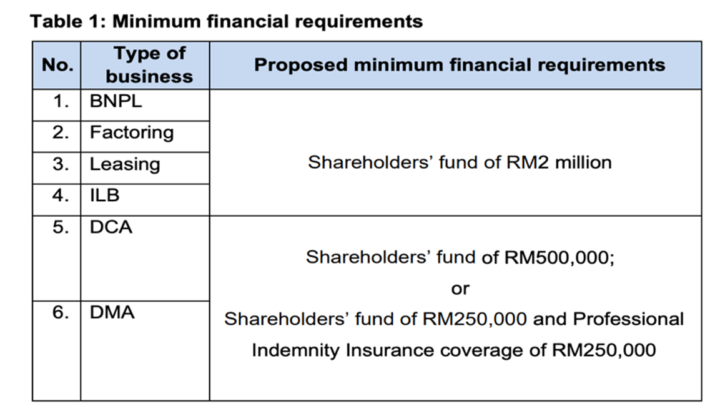

5. 財務要件

CCAはさらに、信用取引業者の認可と信用サービス業者に対する包括的な財務要件を概説しており、事業者は以下の財務要件をクリアしなければならないものとされている。

*ILB=Impaired Loan Buyers

**DCA=債権回収会社

***DMA=債権管理会社

これらの要件に加え、企業はCCOBまたは関連するRSAに監査済みの財務諸表を毎年提出し、今後12ヶ月間の十分な財源を確認することが求められる。

6. 適正性及び信頼性要件

CCAは、すべての業者に対し、適性性および信頼性の要件を課すことを予定している。支配者、取締役、上級管理職などの主要人物は、その責任を効果的に、正直に、誠実に遂行する能力を証明しなければならない。

これらの個人は、パブリック・コンサルテーション・ペーパー第2弾の別表2に明記されている要件に従わなければならない。支配者または最高経営責任者の役割の変更は、事前にCCOBの書面による承認を得なければならない。

7. シャリア・ガバナンス

イスラム信用サービスを提供する事業者は、その事業活動を適切に反映した適切なシャリア契約に基づき構成されなければならない。認可を受けたイスラム信用取引業者は、シャリア・アドバイザーを任命するか、シャリア委員会を設置し、シャリア・ガバナンスに関する内部方針を策定することが期待されている。これらのプロバイダーからの質問は、BNMのシャリア諮問委員会(SAC)に提出することができる。

8. 禁止行為

CCAのもとでは、以下のような特定の営業行為が明確に禁止されている:

• 借り手を欺いたり、誤解させたりする行為。これには、商品やサービスの性質、条件、費用について虚偽または誤解を招くような情報を提供することが含まれる。

• 以下の行動:

– 故意に誤解を招く、虚偽の、または欺瞞的な声明、画像、約束を行うこと。

– 重要な事実を不当に隠したり、紛らわしく提示したりすること。

• 信用取引にかかる商品やサービスの販売促進、発行、回収の際に、借り手に対する嫌がらせ、不必要な圧力、身体的暴力の脅迫を行うこと。

• 要求されていない商品やサービスに関し、信用消費者に対して、いかなる形であれ支払いを要求すること。これには、法的手続きを開始すると脅迫することも含まれる。

9. 業者のためのその他ガイドライン

業者は、そのマーケティングにおいて誤解を招くような行為を避け、正直に商品・サービスを宣伝する責任を負う。消費者が十分な情報を得た上で意思決定できるよう、顧客との関係を通じて、商品やサービスに関する明確で正確、かつ完全な情報を提供しなければならない。

利用規約は公平性の原則に従うべきであり、顧客が異なる商品や業者間で柔軟に移行できるようにすべきである。早期解約に伴う手数料は、必要な回収コストのみを反映すべきである。手数料および金利は公正であるべきであり、過大であってはならない。

信用取引契約の締結に先立ち、業者は、パブリック・コンサルテーション・ペーパー第2弾の 14.6 項に詳述されているような、債務返済比率(DSR)計算を利用し、顧客の返済能力を確認するために、綿密なアフォーダビリティ評価を実施しなければならない。また、業者は、突発的な経済的影響に対する顧客の脆弱性を最小化するため、顧客の支出に対するバッファーを許容するDSR値に融資方針を合わせなければならない。支払い困難な事由が発生した場合、業者は、当該変化した状況を反映するように信用取引契約を調整することで、顧客をサポートすることが期待される。

10. ハイヤーパーチェスの枠組み変更

まず、従来の利息計算方法である「78の法則」は、Hire Purchase法30条及び別表6に根拠を有する利息計算方法であり、利息が前倒しされ、ローンの早期決済時に返済額が増えるという不公平な構造であるため、今般廃止される予定である(日本でいう「アドオン金利」)。この計算方法においては、名目上の金利と実質的な金利にずれが生じることも知られており、借手に誤解を与えかねない表記であると認識されている(なお、日本の割賦販売法においても実質金利表記が義務付けられています)。

その代わりに、ローン残額に基づいて利息を計算するreducing balance methodが採用される(実質金利)。この変更により、ハイヤーパーチェス業者は実質金利を前提とした固定金利と変動金利のローンのみを提供することが認められ、消費者にとってより公平でわかりやすい料金体系となる。

さらに、固定金利方式と変動金利方式の両方で、実質金利の上限が年率17%に設定される。

最後に、ハイヤーパーチェス業者は、契約前の段階、広告、ウェブサイトにおいて実質金利を開示することが義務付けられる。

11. 結論

結論として、CCAはマレーシアのクレジット業界に大きな変化をもたらすことになる。完全実施の具体的なスケジュールはまだCCOBから発表されていないが、CCAの段階的導入は、業界の規制状況の変革が間近に迫っていることを示している。

その間に、すべての信用取引業者や信用サービス業者は、CCAの下で提案されている規則や規制に備えることが賢明である。

弊所では、マレーシアで信用取引に関連する業者の皆様がCCAの要求に則した体制を構築するためのサポートを行うため、引き続き情報収集及び発信に努めてまいります。