ベトナム:銀行業におけるフィンテック企業向けの規制サンドボックス

ベトナムの銀行業におけるフィンテック企業向けの規制サンドボックスに関する最新情報についてニュースレターを発行いたしました。 こちらの内容は、以下のリンクよりPDF版でもご覧いただけます。

<銀行業におけるフィンテック企業向けの規制サンドボックス>

2024年9月16日

One Asia Lawyers ベトナム事務所

Ⅰ.はじめに

ベトナム国家銀行(以下、「SBV」)は、ベトナムでの第四次産業革命(インダストリー4.0)における社会経済開発という指針に沿って、新規の製品・サービス・ビジネスモデル・技術応用の開発を促進するため、銀行業における金融テクノロジー(以下、「フィンテック」)の規制サンドボックスに関する新たな政令草案(以下、「新草案」)を公表しました。この新草案は、2024年金融機関法第106条[1]に基づくものです。

新草案は、2024年3月初旬から公表されています。新草案は、規制サンドボックスへの参加に関する一般的な原則・条件・承認基準に焦点を当てています。これは、フィンテックソリューションが革新的かつ創造的であるため、リスクを完全に特定できないという特質に対応するものです。

Ⅱ.規制サンドボックスへの参加承認基準

規制サンドボックスへの参加主体には、信用機関、外国銀行の支店、およびSBVから規制サンドボックスへの参加登録証明書(以下、「参加証明書」)を付与されたフィンテック企業が含まれます[2]。

新草案では、規制サンドボックスへの参加が承認される参加事業者の最大数を制限する原則が明らかにされました[3]。SBVは、各期間における申請の審査能力および監督能力に基づいて承認を決定します。各期間で承認される参加事業者は、提出された申請の総数に基づいて決定され、公表されます。したがって、現時点では、参加証明書を取得できる信用機関またはフィンテック企業の数について、具体的な枠組みは定められていません。

しかし、上記の規制には、参加企業の上限数に達した場合、より画期的・創造的なフィンテックソリューションを有する企業が承認された期間中に規制サンドボックスに参加できなくなってしまうリスクがあります。新草案では、認可期間で除外された事業体が、以降の期間で申請する機会があるかどうか、また、審査期間のスケジュールが明確にされていません。事業体の事業計画に大きな影響を与えることから、この点についてどのような手当てがなされるか、注意が必要です。

Ⅲ.規制サンドボックスでカバーされるフィンテックソリューション

新草案は、2020年5月および2022年4月に発表された2つの草案と比較して、銀行業内で許可される試行対象分野の範囲を大幅に制限しています。対象となるフィンテックソリューション分野は、7分野[4]から次の3分野に削減されました。

(i) クレジットスコアリング

(ii) オープン・アプリケーション・プログラミング・インターフェース(以下、「オープンAPI」)

(iii) ピアツーピア融資(以下、「P2Pレンディング」)。

Ⅳ.フィンテック企業が参加証明書を取得するための条件

a) クレジットスコアリングおよびオープンAPI

クレジットスコアリングおよびオープンAPIに登録するフィンテック企業は、以下の基準および条件を満たす場合に、参加証明書の付与が検討されます。

- ソリューションについて;現行の法的規制では実施および適用について明確かつ具体的に規定または指導されていない技術的およびビジネス的な内容が含まれていること。

- 事業体について;ベトナム国内で正式に設立され、合法的に運営されている法人であり、分割、合併、統合、転換、解散、破産の経験がないこと。

- 代表者について;法定代表者および社長(Director)が、経済学、経営学、法学、情報工学の学士号以上を有し、金融業または銀行業における管理職または経営幹部としての経験が2年以上あり、法律で禁止されている事項に該当していないこと。

b) P2Pレンディング

P2Pレンディングを登録するフィンテック企業は、以下の基準および条件を満たす場合、参加証明書の交付を検討されます。

- ソリューションについて;

(i)現在の法的規制では明確かつ具体的に規定または指導されていない技術的およびビジネス的な内容を含んでいる

(ii)革新的かつ創造的であり、ベトナムのサービス利用者にとって利益と付加価値をもたらすものであり、特に金融包摂を促進するソリューションである

(iii)リスク管理の枠組みを備え、銀行システムおよび外国為替業務への悪影響を抑制し、テストプロセス中に発生するリスクへの対応および軽減のための合理的な計画を有している

(iv) 参加事業者による業務、機能、実用性の観点からの審査および評価を受けている

(v) 規制サンドボックスの完了後に市場展開が可能である

- 法人について;ベトナム国内で正式に設立され、合法的に運営されている法人であること。外資系企業ではなく、分割、合併、統合、転換、解散、破産を経験しておらず、質屋業務を行っていないこと。

- 代表者について;法定代表者および総社長(社長)に、犯罪歴がないこと、金融・銀行・サイバーセキュリティに関する違反行為により制裁を受けていないこと、金融銀行業・質屋・マルチ商法の所有者・経営者でないこと、トンティーン(共同出資、いわゆる無尽講)グループの所有者でないこと、または信用機関・外国銀行支店・決済仲介サービスを提供する事業体の取締役会・社員総会・監督役会・社長(Director)・副社長(Deputy Director)および同等の役職のメンバーであってはならない。

- 代表者について;法定代表者および総社長(社長)は、経済学、経営学、法学、または情報工学の学士号以上を有し、金融業または銀行業における管理職または経営幹部としての経験を2年以上有し、法律で禁止されていない者でなければならない。

- P2Pレンディング・プラットフォームの要員、インフラ、および技術に関する基準を満たし、以下の最低要件を満たすこと。

(i) 情報技術およびデータ保存システムはベトナム国内に設置され、特に技術的および科学技術的な事故が発生した場合でも、安全かつ中断のない運用を確保すること。

(ii) 顧客および関係者のデータおよび情報はすべて、高度な安全性を誇る技術プラットフォームに保存および共有され、法律に従って透明性と機密性を確保すること。

(iii) 技術テストおよび評価は、実施前に実施されなければならない。

(iv) 技術スタッフの人数はシステムの規模に比例し、システムの安定した継続的な運用を確保しなければならない。

- P2Pレンディングソリューションについて、新草案では国内企業のみがこの分野に従事することが許可され、外資系企業は除外されています。この規制は、海外からの潜在的なリスクや詐欺行為からベトナムの投資家や借り手を保護することを目的としています。

Ⅴ.規制サンドボックスの期間

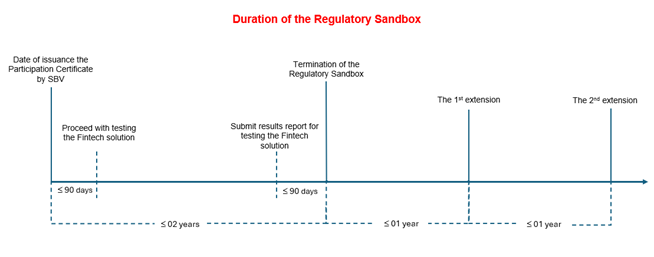

フィンテックソリューションの規制サンドボックスは、SBVによる参加証明書の発行日から開始し、特定のソリューションや分野に応じて最長2年間です。

SBVによる参加証明書の発行日から90日以内に、フィンテック企業は参加証明書の範囲内でフィンテックソリューションを試行しなければなりません。この期間が過ぎた後、不可抗力によるものでない場合、規制サンドボックスは停止され、参加証明書は取り消されます。

フィンテック企業は、規制サンドボックスの終了予定日の少なくとも90日前までにフィンテックソリューションの試行結果報告書を提出しなければなりません。試行中のソリューションの公式な法的枠組みがまだ発表されていない場合、または必要がある場合には、延長申請書を提出することができます。

SBVは、結果報告書と実際の監督状況に基づいて、試験期間の延長を決定することができます。延長は最大2回までで、延長期間は1年を超えないものとします。

SBVによるフィンテックソリューションの規制サンドボックスの期間および延長規定は、厳格な監督を確保しながらイノベーションを促進することを目的として設計されています。当初の2年間の期間と最大2回の1年間の延長期間を組み合わせることで、フィンテック企業が技術を開発し、実証するための柔軟かつ管理された環境が提供されます。このアプローチは、イノベーションの必要性と金融安定性および消費者保護の維持の必要性のバランスを取ることで、参加企業と監督当局の両方に利益をもたらします。

Ⅵ.その他の注目すべき規定

- 規制サンドボックスはベトナム国内に限定されており、越境テストは許可されていません。

- 参加企業は、規制サンドボックス期間中にソリューションを使用する際には、顧客にリスクに関するガイドラインを発行し提供することが義務付けられます。

- 参加企業は、SBVに対して、定期的に報告を行うとともに、プロセス、新たなリスク、プログラムの結果に関する臨時の情報を提供する義務を負います。

- さらに、参加企業は、規制サンドボックスへの参加から6か月後または1年後(SBVが認めた期間による)に、規制サンドボックスへの参加結果の予備評価報告書を提出する義務を負います。

- P2Pレンディングのフィンテック企業は、顧客の信用情報を全国信用情報センター(CIC)に報告し、貸付当事者に関する信用情報をSBVに報告し、マネーロンダリング防止に関する法的規制を遵守しなければなりません。

このため、規制サンドボックスに関する政令草案が承認されれば、当局はフィンテック企業が銀行業で実施する革新的なソリューションを監視・評価・管理できるようになります。これにより、法的枠組みの強化が加速し、これらのソリューションが効果的に機能するための必要な条件と法的基盤が確立されます。

新政令の公布は、より革新的で包括的な銀行業への大きな一歩となるでしょう。規制サンドボックスは、フィンテックソリューションの試行と改良のための管理された環境を構築して、新技術に関連するリスクの軽減に役立つでしょう。このアプローチは、消費者保護と技術的進歩を優先し、ベトナムにおける金融技術の全体的な成長と安定に貢献します。

—–

[1] 金融機関法106条1項は、規制サンドボックスについて次のように定義します。「銀行業における規制サンドボックスとは、銀行業における技術・製品・サービス・ビジネスモデルの実証実験を、限定的な規模・空間・実施期間で行うことを可能にする環境を意味する。規制のサンドボックスに参加する機関は、参加承認のための条件および基準を満たし、国家の権限を有する機関の監督に従うものとする。」

[2] 新草案3条3項。

[3] 新草案5条。

[4] これには、(i) 信用供与、(ii) クレジットスコアリング、(iii) API(アプリケーション・プログラミング・インターフェース)、(iv) P2Pレンディング、(v) ブロックチェーン技術、(vi) その他のテクノロジーの応用、(vii) その他の支援サービス(貯蓄、資本動員)が含まれます。